数字金融新周期,蚂蚁准备好了吗? 原创

2023年诸多大模型的问世,让人工智能技术开始以更接地气的方式进入寻常百姓家。

在此之前,自1956年在达特茅斯会议上提出后,人工智能经历了专家系统、机器学习、深度学习,以及现在的强化学习几个发展阶段,从最初的算力不足,到现在的大数据、大算力、大模型为代表的新时期。

与此类似的是云计算的技术发展经历。

浙江大学金融科技研究院执行副院长张瑞东指出,“自2000年到现在的20多年里,云计算发展的大趋势已经转向垂直化、行业化,我们现在恰好迎来了行业市场引领云计算增长的转折点。”

这其中,信息化基础设施建设更完备的金融行业,率先迈入了数字化转型大潮。

行业云的金融战场

2022年我国数字经济规模达到了50.2万亿元,GDP占比超过40%,由这两个数字我们可以看到,数字经济已经是中国经济的重要组成部分,也是中国经济继续稳步增长的重要引擎。

2023年10月,在中央金融工作会议上提出要做好“五篇大文章”——科技金融、绿色金融、普惠金融、养老金融、数字金融。

其中,数字金融是基础,数字化转型也一直是金融行业近年来的重要发展方向。

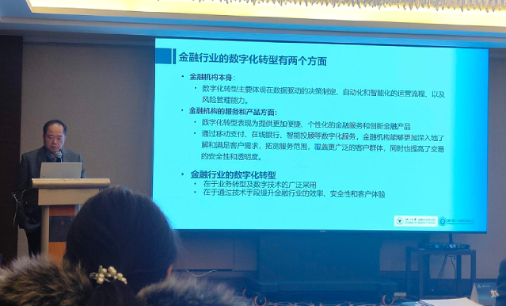

张瑞东指出,金融行业的数字化转型可以分为两个方面:

金融机构自身的数字化转型。金融机构内部向数据驱动决策、自动化和智能化运营流程,以及风险数字化管理的转型。

金融机构服务和产品的数字化转型。金融机构对外转型提供更加金融服务和创新金融产品。

这样的数字化转型对金融机构的技术研发和技术应用提出了更高的要求,尤其是云计算相关技术的研发与应用。

实际上,在过去几年里,随着云计算技术在各行各业中落地生根,作为信息化基础设施最完备的金融行业,国内金融云市场已经成长为增速最快的市场之一。

据IDC公布的统计信息显示,2023年上半年中国金融云市场规模达到284亿元、同比增速28%,其中又以金融云平台(PaaS)解决方案市场增速最快。

尤其在云原生技术加持下,金融云平台为金融行业数字化转型带来了简化开发、弹性扩容、多云多芯、降低成本等诸多便利。

张瑞东认为,“这样的金融云平台让金融机构用云方式从‘上云’向‘云上’转变,基于云原生技术,快速将服务部署到云上。”

在这个过程中,作为国内最早涉足金融行业数字化的技术团队之一,蚂蚁数科的金融云平台也逐渐成长起来。

金融数字化的三个阶段

2003年5月,淘宝网上线,5个月后,作为淘宝的第三方支付工具,支付宝正式上线。

作为国内最早上线的电子商务平台,淘宝和支付宝的出现,改变了中国十数亿人的消费习惯,与此同时,线上购物、移动支付这样的消费习惯,也对金融行业产生了深远影响。

“从最早做淘宝的担保交易到后来服务各类线下场景的移动支付,我们先是帮助大家进入到无现金的数字时代,又逐渐从支付发展到借呗、花呗等业务,以及第一家基于云技术构建起来的网商银行,蚂蚁集团的数字技术就这样在自身业务发展过程中逐渐孵化出来。”蚂蚁数科数据智能与科技事业群产品解决方案总监曹诗洋在1月25日的《金融行业云平台服务(PaaS)市场发展趋势白皮书》发布会上如是说。

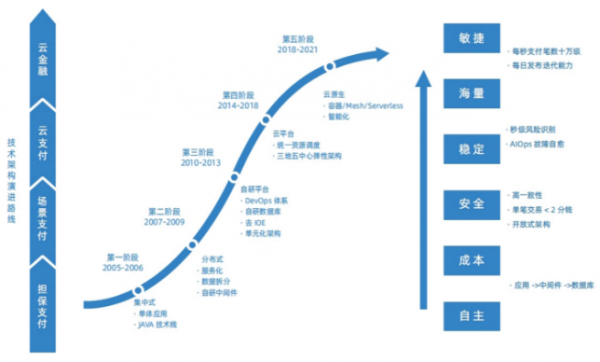

2017年,蚂蚁集团提出“打磨技术能力,成熟一个开放一个”的口号,蚂蚁SOFAStack开始摸索向金融机构提供分布式架构转型方案。

2018年,蚂蚁集团进入业务转折年,在这一年的云栖大会上,蚂蚁集团首次宣布金融科技服务全面开放,产品阵型趋于完整。到蚂蚁数科成立,云原生分布式平台蚂蚁SOFAStack和移动开发平台蚂蚁mPaaS进入面向产业规模化应用阶段。

在之后的几年里,云计算技术的应用由浅入深,从金融行业的边缘业务应用逐渐延伸到核心业务上云、数字化转型。

例如,蚂蚁从最初帮助银行解决去“IOE”问题,到如今承载银行最核心的账目业务。

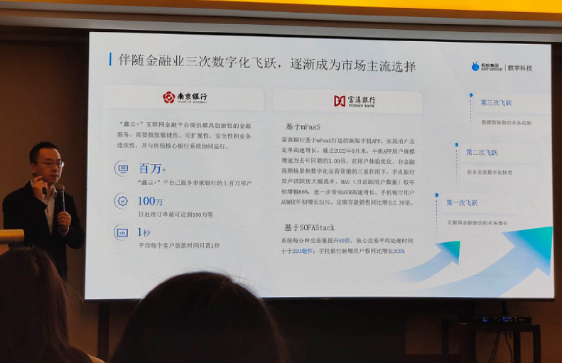

回顾过往,曹诗洋将金融行业数字化转型划分为三个重要阶段。

第一阶段是互联网金融驱动的业务增长阶段。

2017年前后,国内传统银行开始面临线下业务向线上转型的需求,如何打造一个在敏捷性、扩展性、安全性,乃至业务连续性上能够满足金融业务的线上互联网金融平台成了这一时期的关键。

在此背景下,南京银行成为蚂蚁团队的首个银行客户,双方合力完整搭建了“鑫云+”互联网金融平台,不仅服务了南京银行自身业务,还为南京当地中小银行提供了金融服务,实现了面向互联网平台经济的业务转型。

更重要的是,在这一平台搭建完成后,南京银行的业务处理能力相较以往提升了10倍,业务成本却降低到了以往的十分之一。

这一平台当时为南京银行带来的另一个变化是,建成当年的互联网金融信贷业务,业务总额是过往十年的业务金额总和。

国内金融行业由此也深刻感受到了数字化对金融行业带来的变革力量。

第二阶段是业务全面数字化转型阶段。

金融行业业务全面数字化转型阶段,也是金融机构用云方式从“上云”向“云上”的一个转变过程。

富滇银行是这一阶段发展过程中的一个典型受益者。

富滇银行虽然只是云南当地的一家地方性银行,却也是一家自1912年成立、拥有百年品牌的商业银行。然而,由于并没有在国内经济发达地区,富滇银行更需要通过数字化转型来实现弯道超车。

在和蚂蚁团队沟通中,富滇银行提出了“希望通过数字化转型,在线上再造一家富滇银行”的目标,而这,也被蚂蚁团队视为富滇银行业务全面数字化转型的决心。

在一年多的建设周期内,富滇银行基于蚂蚁SOFAStack搭建了金融云平台,基于蚂蚁mPaaS打造了新版手机App。

经此一役,富滇银行金融云平台投入使用第一年,线上用户数实现了超3倍的同比增长,金融业务也在过往7年里首次实现了两位数的增长。

金融行业数字化转型的第三个阶段,则是数据智能驱动业务增长创新的新时期。

数据智能新周期

2023年的大模型将人工智能技术带到了一个新的技术周期,尤其是经过2023年的百模大战后,行业普遍认为,2024年大模型的竞争重点将会从技术竞争转向产业落地竞争。

经历了业务全面数字化转型的金融行业,同样受到了这样人工智能技术的影响。

2023年9月,在外滩大会上,蚂蚁集团正式对外发布了金融大模型,一同发布的还有基于这一大模型的C端智能金融助理“支小宝2.0”与B端智能业务助手“支小助”。

曹诗洋在接受媒体采访时指出,“蚂蚁在大模型的基础设施和应用场景上都有持续投入,我们会延续一个逻辑,面对一个新技术,先通过这一技术服务好自身业务,通过自身业务验证后,再将这些技术开发出来服务金融机构,例如基于蚂蚁大模型的智能客服就经过了这一验证过程。”

从资源驱动到技术和业务驱动,是中国公有云市场的发展新趋势,也是金融行业数字化转型的一个新趋势,张瑞东在发布会上称,“金融云平台发展也呈现出多云融合管理、智能化、移动化、集成化大模型与端到端管理、低代码/无代码开发几大趋势。”

已经服务了6家国有大型商业银行、11家股份制银行在内的超百家金融客户和10+非金融行业的蚂蚁数科,同样面临着这些“新”趋势。

面对这样复杂的技术趋势,曹诗洋称,“蚂蚁数科将在全面兼容、全面智能两个方向上继续迭代产品。”

而全面兼容、全面智能,也已经是当下这一新技术周期下,金融行业实现数据智能驱动业务增长的关键。

好文章,需要你的鼓励

全球数据中心电力需求暴涨,超越电网建设速度

国际能源署发布的2025年世界能源展望报告显示,全球AI竞赛推动创纪录的石油、天然气、煤炭和核能消耗,加剧地缘政治紧张局势和气候危机。数据中心用电量预计到2035年将增长三倍,全球数据中心投资预计2025年达5800亿美元,超过全球石油供应投资的5400亿美元。报告呼吁采取新方法实现2050年净零排放目标。

破解AI代码“指纹“:阿布扎比科技创新研究院首次揭示大语言模型JavaScript代码独有“DNA“

阿布扎比科技创新研究院团队首次发现大语言模型生成的JavaScript代码具有独特"指纹"特征,开发出能够准确识别代码AI来源的系统。研究创建了包含25万代码样本的大规模数据集,涵盖20个不同AI模型,识别准确率在5类任务中达到95.8%,即使代码经过混淆处理仍保持85%以上准确率,为网络安全、教育评估和软件取证提供重要技术支持。

AMD双轮驱动:路线图与资金互促,收入持续提升

AMD首席执行官苏姿丰在纽约金融分析师日活动中表示,公司已准备好迎接AI浪潮并获得传统企业计算市场更多份额。AMD预计未来3-5年数据中心AI收入复合年增长率将超过80%,服务器CPU收入份额超过50%。公司2025年预期收入约340亿美元,其中数据中心业务160亿美元。MI400系列GPU采用2纳米工艺,Helios机架系统将提供强劲算力支持。

斯坦福大学惊人发现:AI比人类更懂语言?还是人类判断更准确?

斯坦福大学研究团队首次系统比较了人类与AI在文本理解任务中的表现。通过HUME评估框架测试16个任务发现:人类平均77.6%,最佳AI为80.1%,排名第4。人类在非英语文化理解任务中显著优于AI,而AI在信息处理任务中更出色。研究揭示了当前AI评估体系的缺陷,指出AI的高分往往出现在任务标准模糊的情况下。